*Letzte Aktualisierung: 04.07.2022*

In der Börsenanleitung habe ich dir das allgemeine Fundament aufgezeigt wie du am besten an den Wertpapiermärkten investierst. Eine Art ausführlicher Börsenkompass sozusagen. In dem Artikel Wie ich privat mein Geld anlege habe ich dann in kürzerer Form beschrieben, wie ich das persönlich für mich umsetze. Natürlich mit der Intention, dass du auch für dich etwas mitnehmen kannst. In diesem Artikel möchte ich mich mit der Frage auseinandersetzen, wie lange es dauert bis man die erste Million nach meiner obigen Methode zusammengespart hat.

So ein Pool wäre schon nett zu Hause in passender Ambiente. Aber heutzutage aufgrund des Klimawandels und Platzmangels wahrscheinlich kritisch beäugt.Quelle: free licence

Gleich zuerst leider die enttäuschende Nachricht: Du brauchst viel Geduld und regelmäßige Sparraten von nicht unerheblicher Größe. (Bei dem Beitrag handelt es sich um keine Clickbaiting Überschrift sondern ich beschreibe einen ernsten Weg bis zur ersten Million). Ich weiß, dass der Traum vom Reichtum in fast allen Köpfen schwirrt und man immer wieder hofft, irgendwo den entscheidenden Satz zu lesen und dann wird man ganz leicht über Nacht reich – ohne Anstrengung. Das ist mir übrigens auch bei diversen Amazon Rezensionen aufgefallen, wenn es um Bücher mit genau solchen Titeln geht: „Denke nach und werde reich“ so oder so ähnlich lauten dann die Bücher. Also bei mir funktioniert das auf jeden Fall nicht. Ich habe schon viel über Geld nachgedacht und die Einnahmen hat es nicht erhöht. Ich denke auch, dass man bei solchen Themen oft einer Art Realitätsverzerrung unterliegt. Kleines Beispiel: Ganz viele Börsenanleger (früher auch ich) legitimieren ihren aktiven Investmentansatz mit dem Argument „Warren Buffett hat es ja auch geschafft“. Aber die eher demütige Nachricht lautet: Ich bin aber nicht Buffett. Warren Buffett hat ein ganz ausgeklügeltes System aufgebaut, dass Otto-Normalverbraucher nicht so einfach imitieren kann inklusive dem Besitz einer eigener Versicherung für die günstige Fremdkapitalbeschaffung unterhalb des Zinsniveaus. Hinzu kommt ein IQ von gefühlt 180 und der Enthusiasmus jeden Tag 12 h Unternehmensbilanzen zu lesen (seit Jahrzehnten wohlgemerkt), als Kind in einer Brokerfirma aufgewachsen zu sein und Schüler von Benjamin Graham gewesen zu sein, alles zum richtigen Zeitpunkt (1960er Jahre in den USA) … und viel mehr … und damit übertreibe ich nicht einmal so arg.

Wirklich reich sind im Verhältnis nur sehr wenige Menschen und die 8 reichsten Milliardäre besitzen so viel wie die 50% der ärmeren Weltbevölkerung. Extrem ungerecht aber im Prinzip vielleicht auch etwas erleichternd: Es ist ganz normal, wenn du nicht reich bist! und es ist auch nicht so wichtig. Aber das ist wieder ein anderes Thema. Übrigens: Wenn du nicht hungern musst, dann geht es dir besser als 800.000.000 Menschen weltweit.

Und den Gegensatz zum obigen Bild hier auch noch einmal aufgezeigt: Kinder in einem indischen SlumQuelle: free licence

Aber ich will hier ja jetzt nicht ein flammendes Dankbarkeits Plädoyer abhalten sondern wollte eher darauf hinaus, dass wir uns in diesem Artikel einen nachhaltigen langen Weg zum Wohlstand ansehen und dabei nicht auf Seriosität verzichten.

Also durch seriöses Investieren wirst du an der Börse leider nicht schnell reich! Wenn du es wirklich darauf anlegen willst (mit Zocken) dann musst du eventuell einen Totalverlust in Kauf nehmen. Die klassische Risiko/Rendite Abhängigkeit. Noch ein kleines Beispiel: Selbst wenn du jeden Monat 150 € ausschließlich in Aktien investierst und das 37 Jahre lang, dann kommst du bei einer realistischen (vielleicht leicht konservativen) realen Rendite von 5,5% p.a. auf eine Endvermögen von ca. 200.000 €. Also du wirst lediglich Fünftelmillionär.

Lass mich trotzdem noch ein paar kurze Gedanken zum schnellen Reichtum loswerden:

Es gibt im Prinzip vier „konventionelle“ Wege zum Reichtum. Die ersten drei lauten: Lottogewinn, Erben oder Heirat (mein Plan). Im besten Falle natürlich alles zusammen. Der vierte Weg ist der mit Abstand am wahrscheinlichsten: Unternehmerische Tätigkeit.

Beim vierten Punkt und in allen anderen Fällen beruht der wahrscheinlich vielversprechendste Weg zu „schnellem“ Reichtum auf der Nutzung von Skaleneffekten. Das heißt konkret, dass dein „Produkt“ hochskalieren muss. Damit meine ich das Erreichen einer unheimlich großen Kundengruppe mit verhältnismäßig geringem Aufwand:

Beispiel 1: Du schreibst ein Bestseller-Roman. Dann investierst du nur für einen begrenzten Zeitraum Zeit und ein wenig Geld und das Buch wird vervielfältigt und kann – zumindest theoretisch – von mehreren Milliarden Menschen gekauft werden (hat bei der Bibel auch geklappt).

Beispiel 2: Du programmierst eine Software (z.B. eine App) und kannst von den Erträgen durch die regelmäßigen Verkaufszahlen leben, obwohl du inzwischen etwas ganz anderes machst – oder gar nichts mehr.

Beispiel 3: Du bist ein Youtube-Star und produzierst Videos, die millionenfach angeklickt werden. Das können Videos ohne „Mehrwert“ sein (deine Katze hat z.B. einen coolen neuen Move drauf) oder Sensationsvideos, welche aus Neugier angeklickt werden („du glaubst nicht, was passiert ist als dieser Löwe … „) und natürlich gibt es auch eine Hand voll intellektueller Kanäle. Youtube steht natürlich allgemein für soziale Medien. Wenn du gute Schminktipps oder Fitness Videos produzierst, dann bist du bei Instagram auch schnell ganz weit oben, obwohl die Konkurrenz mittlerweile auch riesig ist. Natürlich mit all den Nachteilen wie das Aufgeben deiner Privatsphäre und Shitstorm etc … aber soll jetzt hier nicht Thema werden.

Beispiel 4: First-mover-advantage + Glück. Beispiel Bitcoin. Angenommen du warst vor 10 Jahren Informatiker und fandest die Idee mit den Bitcoins revolutionär und hast gleich mal einige Hundert Bitcoins eingesammelt (im Jahr 2010 gab es 1.000 Bitcoins für 1€!), dann wärst du jetzt auch Multimillionär. Natürlich gibt es auch immer wieder Aktien die für Cent-Beträge zu bekommen sind und dann abgehen. Hättest du statt dem ipod für 1000 D-Mark damals Apple Aktien für 1000 D-Mark gekauft, wäre das Traumhaus jetzt abbezahlt. Hat jetzt alles nicht etwas direkt mit Skalierung zu tun, aber die Möglichkeit im Internet von jedem Flecken der Erde aus überall mitzumischen ist ja auch so eine Art Skaleneffekt.

Generell ist es natürlich aus Risikogesichtspunkten klug, wenn deine Unternehmung kaum Kapital benötigt und unendliche Verdienstmöglichkeiten hat. Die obigen Beispiel erfüllen dieses Kriterium. Du benötigst dafür keine jahrelangen Forschungs- und Entwicklungskosten (und auch keinen Fuhrpark) sondern legst einfach ohne Risiko los. Ähnlich wie mein Finanzblog nur dass dieser leider keine Einnahmen generiert bis jetzt („kannst du mal bitte eine Depot eröffnen?“ Da bekomme ich doch ne Provision … )

Richtig klug sind natürlich auch Erfindungen wie LEGO: Kleine wertlosen Plastikstückchen, wo man einen Materialwert von vielleicht 2€ in einer bunten Papierschachtel für 30€ verkaufen kann. Von solchen Gewinnmargen träumen wohl die meisten Unternehmen.

Lego war (ist) eine richtige Erfolgsstory. Das Bild beschreibt übrigens meinen ArbeitsplatzQuelle: free licence

Nichtdestotrotz bleibt festzuhalten: Du brauchst in der Regel auf normalen Weg: Mühe, Zeit und ständige Weiterentwicklung. Und bestimmt auch Glück, das richtige Umfeld, gute Startbedingungen …

Mein Statement lautet:

Reich werden ist nur einfach, wenn man davor schon viel Geld hatte

Was ich mir auch manchmal überlege ist, dass man manchmal durch kluges Verhalten natürlich viel mehr an der Geldschraube drehen kann, als durch die harte Arbeit: In der Schweizer Verwaltung bekommt man mit Masterabschluss und mehrjähriger Berufserfahrung gut und gerne mal 10.000 Franken pro Monat und das bei einem Steuersatz von teilweise deutlich unter 20%. Dafür kannst du in Deutschland noch so oft Karrieresprünge machen und die 80 Stunden Woche voll ausleben und wirst das in den meisten Fällen nie erreichen.

Von geringerer Tragweite sind Alltagsentscheidungen wie keinen Kaffee-to-go zu kaufen (2 € pro Tag macht 7300€ innerhalb 10 Jahre … ) oder auch die Tatsache, dass größere Unternehmen im Durchschnitt mehr Gehalt bezahlen als kleine Unternehmen.

Ansonsten ist Sparen der Schlüssel zum Reichtum. Ich weiß, dass hört sich jetzt trivial an, aber man liest das immer wieder auch von wohlhabenden Menschen, dass diese eben extrem sparsam sind und das macht gerade über Jahrzehnte einen enormen Unterschied. Hier einige Beispiele, was Angewohnheiten auf 10 Jahressicht so kosten:

- Rauchen: zwischen 13.000 und 50.000 € (je nach Menge)

- Coffee-to-go: ca. 13.000 € (bei 3,5 € Starbuck Kaffee)

- Verzicht auf Urlaubsreisen: 10.000 € (Durchschnittliche Ausgaben der Deutschen pro Kopf 2019)

- Haare selber schneiden: 3.200 € (Frauen) und 1400 € (Männer)

- Alkoholverzicht: ca. 1.600 €

- Verzicht auf Fisch und Fleisch: ca. 7.200 €

- Brot selber backen: ca. 2.500 € (ganz grob: 50% sparen beim selber backen angesetzt)

- Verzicht auf Süßigkeiten: ca. 1.000 €

- Leitungswasser statt Softdrinks: ca. 1.600 € (natürlich nur bei guter Wasserhahn Qualität zu empfehlen)

- Zeitungs Abo: ca. 3.600 € zum Beispiel für das Handelsblatt (günstigster Zugang).

Nur noch als kleine Anmerkung: Ich empfehle nicht Lebensqualität (zb. Urlaub) mit Geld einzutauschen und mache das auch selber nicht. Leider schaffe ich es überhaupt nicht Geld zu sparen und kaufe mir ständig neue Dinge. Mein Beitrag und mein eigenes Handeln passen also überhaupt nicht zusammen. Im Prinzip eine ziemliche kognitive Dissonanz, weil ich selber eigentlich mehr sparen möchte. Die obigen Beispiele sollen lediglich als ein paar Anschauungen dienen, was möglich ist. Sparen kann sich auch zu einem Zwang entwickeln. Ich hatte mal einen Kommilitonen, der nirgends mehr mitgegangen ist (zb. ins Café) um kein Geld auszugeben. Der war dann auch schnell isoliert. Nicht zu empfehlen. Und wie man an den Zahlen ablesen kann: Es reicht dann vielleicht für eine neues Auto alle 5 Jahre, aber Multimillionär wird man damit auch nicht. Außerdem braucht man viel Disziplin und das kann sehr schwierig sein. Neulich wollte ich 3 Kilo abnehmen und es hat einfach überhaupt nicht geklappt, weil ich auf nichts verzichtet habe. Von meinen 14 Diättagen, hatte ich gefühlt 11 Cheating-Days. Es ist wirklich nicht einfach.

Gedankenanstoß: Neulich habe ich einen guten Satz von einem Freund gehört:

Alles was schön und erstrebenswert im Leben ist, bekommt man im Prinzip kostenlos.

Gibt es etwas Schöneres als einen sonnendurchfluteten Wald? Urlaub fängt im Kopf an, nicht beim Studieren der WeltkarteQuelle: free licence

Was ist damit gemeint? Nun ja, frische Luft und Wald ist im Prinzip alles was man an Bewegung braucht. Also Wandern, Skateboard/Fahrrad fahren, spazieren … ist kostenlos (außer Anschaffungskosten des Equipments). Auf eine teure Mitgliedschaft im Golfclub oder sonstige teure Hobbys könnte man im Zweifelsfall verzichten. Das gilt auch für den eigenen Nachwuchs: Man braucht eigentlich keine teuren Spielsachenberge in der Wohnung: Sandburgen und Schnitzen im Wald gefällt den Kindern mindestens genauso gut.

Also es gibt durchaus auch eine Art emotionale Rendite. Im Falle von Urlaub oder Wandern spreche ich hier gerne von einer Quality-time-Rendite. Es ist eine Überlegung wert, ob man überhaupt den Konsum (was Urlaub ja auch gewissermaßen ist) der Rendite (im Sinne von Sparen) opfert.

So, nun aber wirklich zum Thema: Wie lange brauche ich für einen realistischen Weg um Millionär zu werden? und wie ich das erreichen möchte.

Welche Rendite meiner ETF’s darf ich in Zukunft erwarten?

Schon einmal vorab: Wir müssen nachher bei der Rendite unbedingt zwischen real (inflationsbereinigt) und nominal unterscheiden. Weil eine Million € in 100 Jahren bringt dir natürlich nix, wenn man damit fast nix mehr kaufen kann. Aber dazu später mehr.

Der komplette Vermögenzuwachs meiner ETF Anlage hängt von den Komponenten Sparrate und zukünftige Rendite ab.

Die Frage, welche Renditen wir in Zukunft erwarten dürfen ist natürlich nicht leicht und auch nicht wirklich beantwortbar: Niemand kennt die Zukunft.

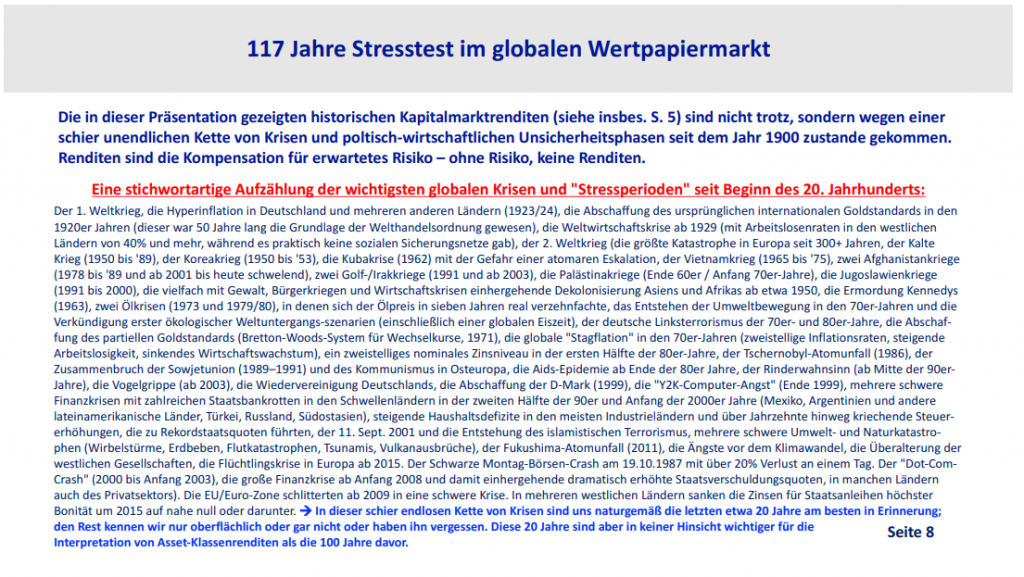

Am besten mache ich einmal einen Anfang um eine Abschätzung nach unten (wenn es überhaupt eine ist) vorzunehmen. Hierzu schauen wir uns eine praktische Übersicht von Gerd Kommer an was im 20. Jhd alles so alles passiert ist.

Krisen im 20. Jahrhundert: Den Renditen haben sie gut getanQuelle: Gerd Kommer, Präsentation: Geldanlage und Altersversorge direkt, Vebraucherzentrale Bundesverband, März 2017.

Also viel schlimmer kann es eigentlich nicht kommen. Die historischen Renditen von Assetklassen bilden also durchaus eine realistische konservative Annahme, dass wir diese auch in der Zukunft erwarten dürfen. Aber wenn du jetzt denkst „ok dann schlage ich noch einmal 2 Prozentpunkte drauf weil jetzt alles besser wird“, dann ernüchtere ich dich jetzt noch mit einem Einstein Zitat:

Ich weiß nicht, welche Waffen im nächsten Krieg zur Anwendung kommen, wohl aber, welche im übernächsten: Pfeil und Bogen.

Albert Einstein

Alles eine Frage der goldenen Mitte also. Es kann alles passieren. Es gibt immer Argumente, warum es besser oder auch schlechter werden könnte. Vielleicht ist also die historische Rendite gar keine Abschätzung nach unten sondern genau diese goldene Mitte. Es bleibt sogar die Frage im Raum, ob die vergangenen Renditen trotz oder wegen den Krisen zustande gekommen sind, aber das würde jetzt zu weit führen.

Die im Prinzip entscheidende Frage lautet also: Kann man historische Renditen einfach so in die Zukunft extrapolieren? Ich würde sagen: Jein!

Teil 1 endet hier, weil ich jetzt schon wieder so viel reflektiert (äh gelabert) habe, dass es den Rahmen sprengt und ich daher den Rest in einen zweiten Teil auslagern muss.

Du darfst aber trotzdem schon gerne auch den ersten Teil kommentieren. Es sind bis jetzt nur spontane Gedanken meinerseits geworden und es ist zum Thema Reichtum nicht annährend alles gesagt worden.

Ich bin auch sehr dankbar über neue Anregungen und Impulse die ich dann noch in den Text aufnehmen kann.